最新数据来了!2021全年销售面积和销售额有望创新高,价格继续稳步上涨!

2021年上半年,全国房地产市场整体延续了去年底的运行态势,商品房销售规模大幅增加,重点城市市场热度不减,中央和地方密集出台调控政策以稳定市场预期,中央调控逻辑进一步向供给端侧重,房地产金融监管持续强化,地方加快建立房地联动机制、针对二手房市场调控的力度亦在不断加强,部分城市调控效果已现。下半年,房地产调控政策环境仍偏紧,高基数下,全国商品房销售规模预计将同比高位回落,但全年仍有望创新高。高规模的市场需求下,企业仍需聚集各项有力资源做大规模,把握“两集中”下的投资机会以及营销节奏。

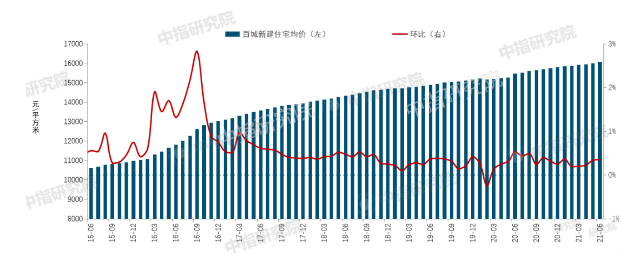

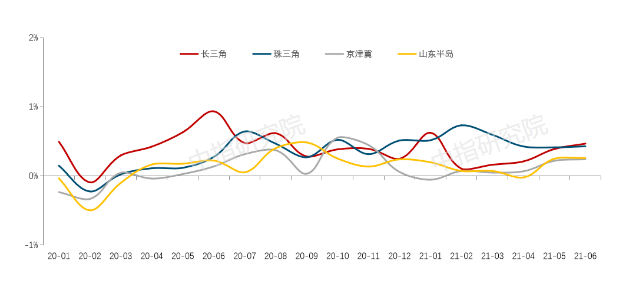

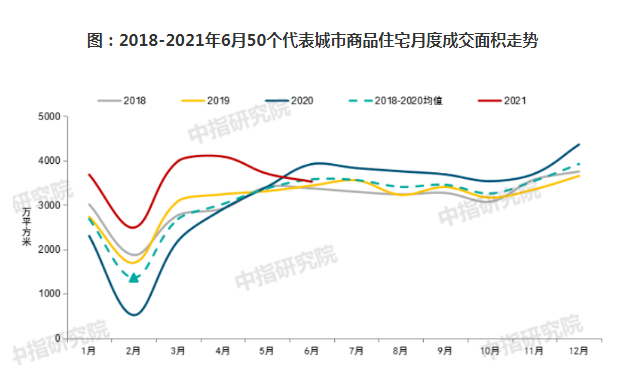

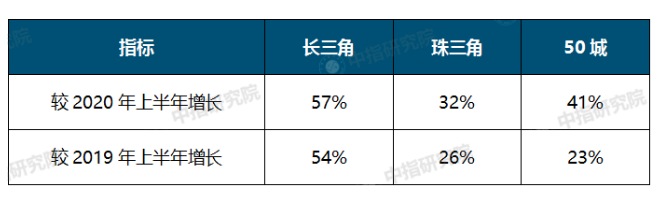

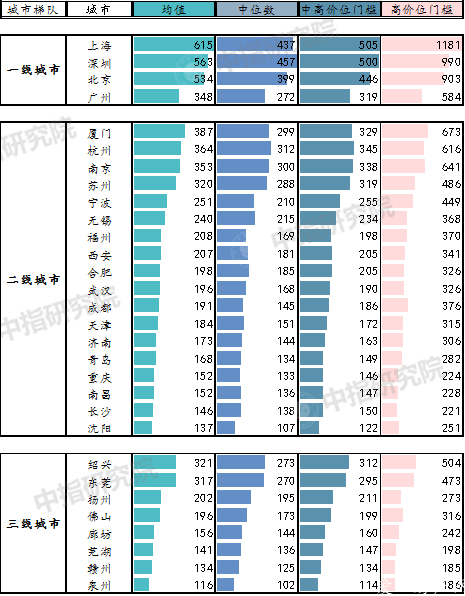

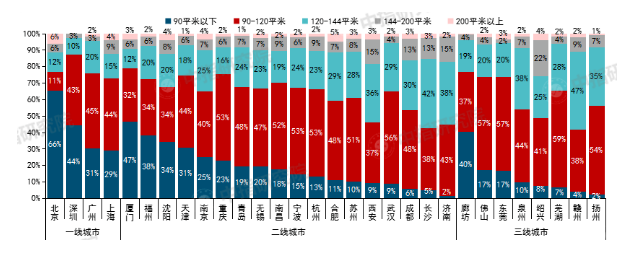

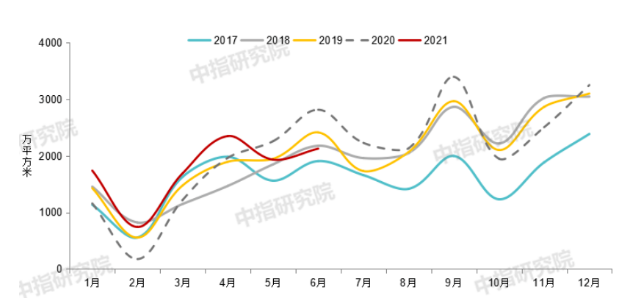

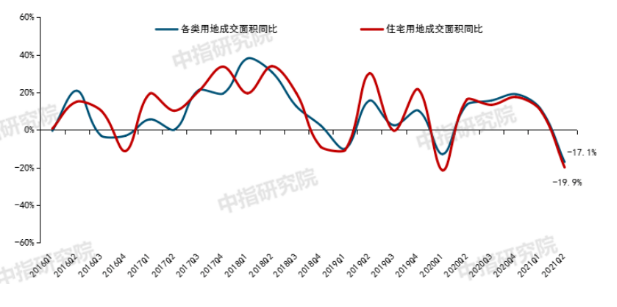

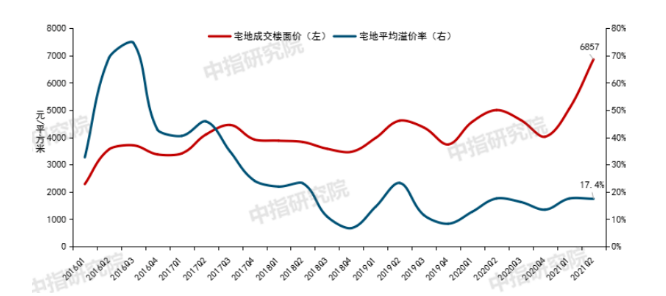

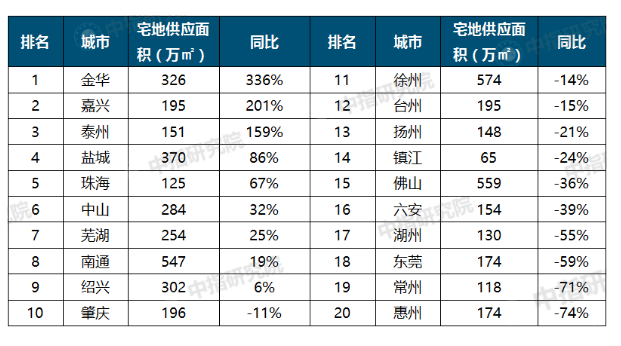

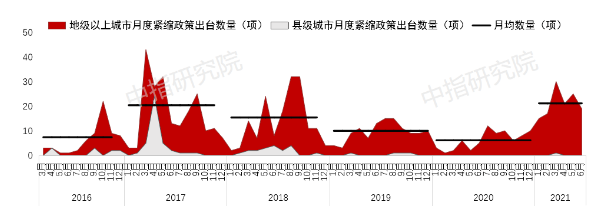

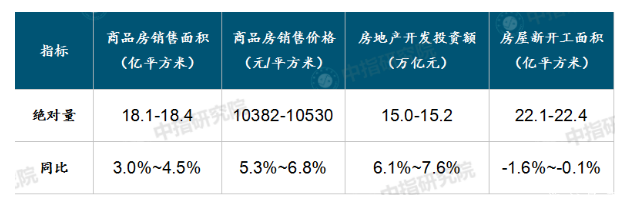

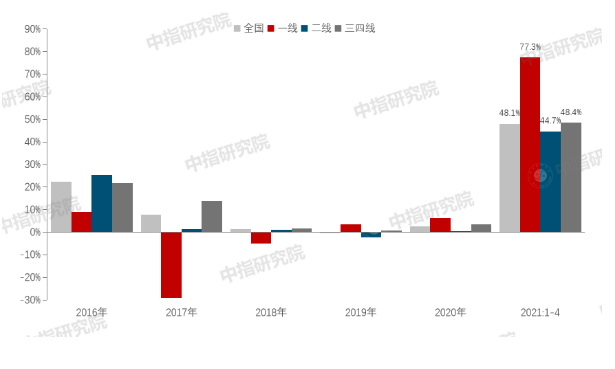

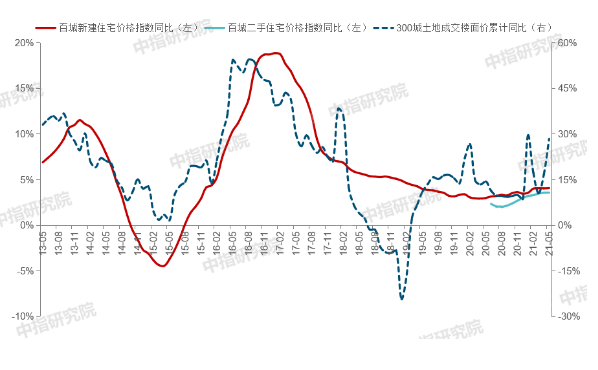

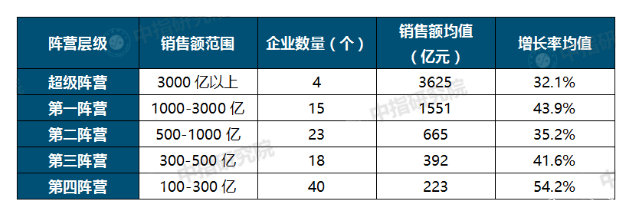

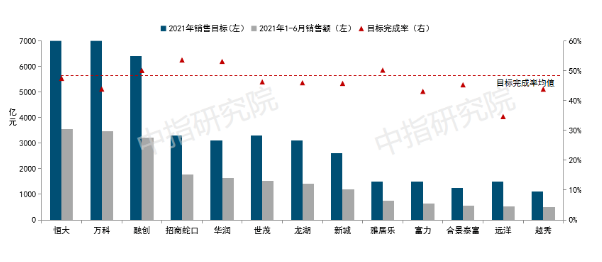

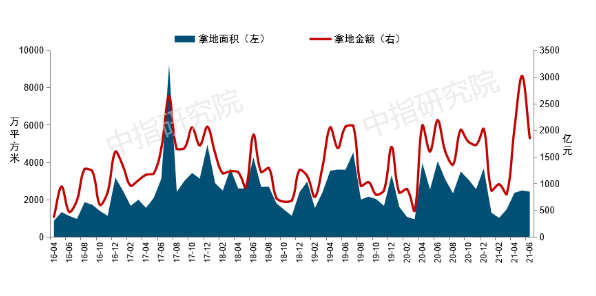

2021年上半年房地产市场形势总结 ▍价格水平:上半年百城新房价格累计上涨1.70%,涨幅较去年同期扩大 图:2015年6月至2021年6月百城新建住宅均价及环比变化 数据来源:CREIS中指数据 百城新建住宅市场整体较为平稳,价格累计涨幅较去年同期有所扩大,但涨幅仍处近年同期较低水平。根据中房指数系统百城价格指数,2021年6月,百城新建住宅均价16063元/平方米,同比上涨3.89%,涨幅较上月收窄0.19个百分点;环比上涨了0.36%,涨幅连续48个月在0.6%以内,整体维持在低位区间。累计来看,2021上半年百城新建住宅价格累计涨幅较去年同期扩大0.43个百分点至1.70%。 百城新建住宅市场整体较为平稳,价格累计涨幅较去年同期有所扩大,但涨幅仍处近年同期较低水平。根据中房指数系统百城价格指数,2021年6月,百城新建住宅均价16063元/平方米,同比上涨3.89%,涨幅较上月收窄0.19个百分点;环比上涨0.36%,涨幅连续48个月在0.6%以内,整体维持在低位区间。累计来看,2021上半年百城新建住宅价格累计涨幅较去年同期扩大0.43个百分点至1.70%。 图:2020年至2021年上半年各城市群新建住宅均价环比涨跌幅 数据来源:CREIS中指数据 分梯队来看,一线城市价格累计上涨1.76%,较去年同期收窄,但涨幅仍居各梯队城市首位;二线城市价格累计上涨1.63%,部分热点城市表现活跃;三四线代表城市上半年累计涨幅同比扩大,超八成城市新房价格累计上涨,市场有所升温。分城市群来看,长三角区域政策效果不断显现,宁波、常州等城市市场有所降温;珠三角房价领涨各城市群,上半年累计上涨3.16%,较去年同期扩大2.70个百分点,广州、东莞、佛山等城市累计涨幅居百城前列;京津冀与山东半岛累计均由跌转涨,部分城市新房市场有所好转。 百城二手住宅价格方面,根据中房指数系统百城价格指数,2021年上半年百城二手住宅价格累计上涨2.56%,涨幅较去年同期扩大0.84个百分点。6月,百城二手住宅均价为15888元/平方米,同比上涨3.84%,涨幅较上月扩大0.2个百分点;环比上涨0.49%,涨幅较上月收窄0.01个百分点,二手住宅市场热度较高,房价整体呈平稳趋升态势。 ▍成交规模:重点城市商品住宅成交面积达近五年最高水平,长三角地区贡献度高 2021年1-5月,全国商品房销售面积为6.6亿平方米,为历史同期最高水平,同比增长36.3%;商品房销售额为7.1万亿元,亦为历史同期最高水平,同比增长52.4%。 图:2018-2021年6月50个代表城市商品住宅月度成交面积走势 数据来源:CREIS中指数据 上半年重点城市商品住宅成交保持一定活跃度,整体规模达近五年同期最高水平,居历史同期次高位。据中指数据初步统计,2021年上半年,50个代表城市商品住宅月均成交面积约3580万平方米,达近五年最高,在历史同期中仅低于2016年上半年,在去年同期低基数影响下,同比增长40.8%,与2019年同期相比,增幅在两成以上。 表:50城整体及长三角、珠三角地区代表城市2021年上半年商品住宅成交面积增幅对比 数据来源:CREIS中指数据 (长三角地区代表城市共15个,包括上海、杭州、南京、苏州、无锡、温州、合肥、南通、扬州、芜湖、徐州、绍兴、宿州、镇江、淮安;珠三角地区代表城市共7个,包括广州、深圳、东莞、佛山、惠州、中山、肇庆。) 分区域来看,长三角地区整体热度较高,市场规模维持高位。据中指数据监测,2021年上半年,长三角地区代表城市延续去年下半年市场趋势,商品住宅成交面积同比增长57%,较2019年上半年增长54%,均明显高于50城整体水平,拉动50城整体成交规模上行;从绝对规模来看,长三角地区代表城市成交规模突出,整体略低于2016年同期最高位。珠三角地区商品住宅成交面积同比增幅低于50城平均水平,上半年广州、深圳等城市市场活跃度较高,商品住宅成交面积分别同比增长89%和55%。 二手住宅方面,2020年1-5月,重点城市二手房住宅成交活跃。据统计,2021年1-5月,30个代表城市二手住宅月均成交面积约1768万平方米,同比增长74%,与2019年同期相比,增幅近四成。今年受“就地过年”政策影响,重点城市楼市淡季效应明显弱化,需求延续春节前热度,短期市场情绪较高,热点城市二手房置业需求积极释放,1-5月30城二手住宅整体成交规模居历史同期相对高位。 ▍需求结构:多数城市套总价均值和中位数继续上涨,90-120平米占比普遍提升,90平米以下占比有所回落 基于套总价、结合成交量,我们将30个城市不同层次的楼盘分为三类:中低价位、中高价位、高价位,具体划分方式为:首先根据套总价对所有新房楼盘进行降序排列,成交量占前10%的属于高价位楼盘,10%~40%属于中高价位楼盘,后60%属于中低价位楼盘。 图:2021年上半年30个城市楼盘套总价均值、中位数和各价位门槛情况(万元) 注:不同城市楼盘成交数据覆盖区域不同。具体覆盖区域和物业类型请参考CREIS中指数据详细说明,数据截至2021年5月 30个代表城市中多数城市套总价延续上涨趋势,成都、宁波、南京、武汉等城市成交套总价均值及中位数涨幅较为突出,北京、上海、杭州、厦门等城市楼盘成交套总价均值与中位数均较2020年有所下跌。 一线城市中,上海受中心城区项目占比下滑影响,套总价结构性回调,套总价均值和中位数较2020年分别下跌6.3%和6.4%;北京套总价均值和中位数均有所下跌,跌幅分别为5.2%、7.4%;广州年初市场热度高,房价涨幅明显,楼盘成交套总价均值和中位数均有所上涨,涨幅分别为7.1%和5.8%。 二线城市中,厦门受上半年岛外项目占比上升影响,套总价均值和中位数均出现结构性回落,较2020年分别下降9.8%和6.6%,降幅在30个代表城市中最为显著;而成都、宁波和武汉等地套总价均值与中位数涨幅均超过15%。 三线代表城市中,东部发达城市群内三线城市套总价涨幅较为突出,其中绍兴、东莞、佛山市场热度较高,套总价均值均较2020年上涨10%以上。 图:2021年上半年30个代表城市各面积段住宅销售套数占比 数据来源:CREIS中指数据 市场主流需求仍聚焦90-120平方米产品,多数城市该面积段成交套数占比提升。与2020年相比,30个代表城市中有13个城市90平方米以下成交套数占比有所提升,其中厦门、重庆和上海等城市刚需购房比重上升明显;17个城市90-120平方米住宅成交套数占比有所提升,长三角热点城市杭州、苏州和芜湖等城市刚改需求积极释放;另有14个城市120-144平方米成交套数占比有所提升。 ▍供求关系:上半年重点城市上市面积创历史同期新高,带动需求积极释放 全国房屋新开工及房屋施工面积同比均有所增长。2021年1-5月,全国房屋新开工面积为7.4亿平方米,同比增长6.9%,4、5月单月新开工面积同比均小幅下降。全国房屋施工面积为84.0亿平方米,同比增长10.1%。房屋竣工2.8亿平方米,同比增长为16.4%。 图:2017年至2021年6月20个代表城市商品住宅供应面积走势 数据来源:CREIS中指数据 (20个代表城市包括北京、上海、广州、深圳、杭州、武汉、南京、苏州、青岛、合肥、重庆、天津、成都、沈阳、郑州、长沙、福州、西安、长春、温州,下同) 房企紧抓时机积极推盘,上半年商品住宅新批上市面积创历史同期新高。据初步统计,2021年上半年,20个代表城市商品住宅月均新批上市面积约1765万平方米,同比增长10.3%,与2019年同期相比,增幅为8.9%,绝对规模刷新历史同期记录。 从销供比来看,上半年重点城市成交活跃,短期市场供应仍略显不足。据初步统计,2021年上半年,20个代表城市商品住宅供销比为1.26,短期市场略显供不应求。北京、武汉、西安等城市上半年销供比均在0.9~1.1之间,短期供需基本平衡;其余多数城市市场呈现短期供不应求状态,如上海、深圳、合肥、成都等城市,销供比处于1.6~1.8之间,短期市场供不应求态势较为显著。 短期库存来看,重点城市库存规模及去化时间均有所下行。2021年上半年,重点城市短期市场成交活跃,带动市场短期库存规模有所下滑。据统计,截至5月底,20个代表城市商品住宅可售面积约20788万平方米,整体规模较2020年末下降8.9%左右,短期库存去化时间较去年末缩短2.8个月至9.3个月,为2020年以来最低水平。 ▍土地供求:300城住宅用地供需规模下降,楼面价创历史新高 图:2016-2021年二季度全国300城各类用地和住宅用地成交面积同比变化 数据来源:CREIS中指数据,中指·地主 2021年上半年,受重点城市宅地供应“两集中”政策影响,全国300城住宅用地供供求规模均有所下降。根据中指·地主,上半年全国300城住宅用地推出5.0亿平方米,同比下降9.5%;成交4.2亿平方米,同比下降10.6%;成交出让金2.6万亿元,同比增长13.4%。 图:2016-2021年二季度全国300城住宅用地成交楼面均价及平均溢价率 数据来源:CREIS中指数据,中指·地主 住宅用地成交楼面均价创历史新高,溢价率保持高位。2021年上半年,全国300城住宅用地成交楼面均价为6170元/平方米,同比上涨26.7%;平均溢价率为17.5%,较去年同期提高1.3个百分点。优质地块供应量增多,土地市场升温,仍是支撑楼面价大幅上涨、溢价率提升的重要因素。 分梯队来看,一线城市住宅用地供求规模同比大幅增长,二线和三四线宅地成交楼面价较去年同期涨幅明显。据统计,2021年上半年,一线城市住宅用地成交2600万平方米,同比增长31.2%;二线城市住宅用地成交19476万平方米,同比下降6.1%;受供地“两集中”政策影响,三四线住宅用地成交19563万平方米,同比下降17.9%。 价格方面,上半年,二线城市成交楼面均价同比上涨,一方面因无锡、重庆、杭州等热点城市土地市场升温,多宗地块以上限价格成交,带动成交楼面均价上涨;另一方面受重点22城供地“两集中”政策影响,东部部分城市如厦门、南京、宁波、杭州、苏州、合肥等上半年宅地成交规模同比增幅均超过20%,带动二线城市整体楼面均价结构性上涨。 表:2021年上半年长三角和珠三角三四线宅地推出规划建筑面积TOP20城市(市本级) 数据来源:CREIS中指数据,中指·地主 值得关注的是,受“两集中”供地影响,长三角三四线城市土地市场升温,而除长三角外其他地区城市普遍采取错峰供地,放缓供地节奏,进一步导致三四线成交楼面价上涨。上半年长三角三四线城市整体供应面积为6708万平方米,同比上升2.7%,但城市间分化明显,常州和湖州供应同比下滑71%和55%,而金华和嘉兴供应同比增长336%和201%;京津冀、中西部、珠三角等区域多数三四线城市供应缩量。究其原因,受22个重点城市二季度集中供地影响,除长三角外其他区域重点城市周边的三四线普遍放缓供地节奏,一方面,实现与22城错峰供地,避免与热点城市同时段竞争导致的土地流拍率上行;另一方面,部分市场处于调整期且土地存量充足的城市,放缓供地节奏,以期消化现有库存,稳定市场预期。 另外,上半年高价地成交数量大幅增加且主要集中在长三角区域。据统计,2021年上半年全国共成交高价地超300宗,较2020年同期大幅增长;其中,长三角区域成交高价地占全国比例达到66%,杭州、南京、金华高价地成交宗数居前。 ▍开发投资:前5月房地产开发投资额高位增长,建筑工程投资为主要拉动项 全国房地产开发投资额增长较快。2021年1-5月,全国房地产开发投资额为5.4万亿元,为历史同期最高位,同比增长18.3%。其中房地产建筑工程投资3.2万亿元,同比增长22.7%,占房地产开发投资额的比重为58.0%;土地购置费达1.7万亿元,同比增长14.4%,占房地产开发投资额的比重为32.2%。 房企到位资金亦为历史同期最高,定金及预收款同比增幅最大。2021年1-5月,房地产开发企业到位资金为8.1万亿元,创历史同期新高,同比增长29.9%。整体来看,2021年1-5月,全国房地产开发投资额增长速度较快,房企到位资金同比继续保持快速增长,为房地产开发投资提供了较大资金支持。 2021年下半年房地产市场趋势展望 ▍经济及政策环境:预计房地产金融监管仍将继续强化,调控政策环境偏紧 宏观经济方面,2021年上半年我国经济在积极稳健的宏观调控政策驱动下持续稳定恢复,一季度GDP同比增长18.3%,随着全国系统性疫情防控和经济社会发展的扎实推进,经济发展韧性持续显现,政策驱动、结构性复苏、出口额扩大等诸多因素共同作用下,我国经济继续呈现稳中加固、稳中向好的发展态势。 但国内外环境依然复杂严峻,中央强调需防范外部冲击,货币政策仍将灵活精准、合理适度,保证经济运行在合理区间内。预计下半年,货币供应量增速仍将保持在相对高位,为经济恢复提供必要支持;同时为严防化解金融风险,中央仍将坚守审慎性的房地产金融管理政策。 图:2016年以来重点城市出台房地产紧缩政策数量走势 资料来源:中指研究院综合整理 房地产市场政策调控方面,近几年中央的调控逻辑有所调整,2016年底开始的调控整体以需求端引导为主,2019年以来,中央不断完善供给端调控政策体系,供需两端政策均不断发力,2021年进一步向供给端侧重,明确要增加租赁住房供应,增加重点城市土地供应等,重点城市供地“两集中”政策出台。同时,中央约谈、督导多个城市,要求夯实城市政府主体责任,切实提高政治站位,要求必要情况下采取针对性的调控政策措施,确保实现稳地价、稳房价、稳预期目标。 地方政府因城施策,高频加码楼市调控,据不完全统计,2021年上半年月均出台房地产紧缩政策明显超过去两年月均水平,30余热点城市出台调控新政,累计调控次数超百次,调控更加频繁,调控手段更加全面,严查资金违规流入房地产市场、建立房地联动机制、增强二手房市场调控力度等内容均有涉及。 展望下半年,中央将继续坚持“房住不炒”基调不变,供给端政策将持续完善和发力,同时,继续强化房地产金融监管力度,严查资金违规流入房地产市场,住房信贷环境预计将持续收紧。地方层面,调控升级加码的城市或将继续向热点三四线城市蔓延,各城市或参考借鉴一二线城市有效的调控政策,不断细化和完善当地调控“工具箱”;针对二手房市场热度较高的城市,地方政府可能将加强二手房市场的调控力度,发布热点片区的二手房成交参考价等,以稳定市场情绪。另外,热点城市“两集中”供地规则或将调整,强化房地联动效应。 ▍市场趋势:全年销售面积和销售额有望创新高,价格继续稳步上涨 表:2021年全国房地产市场各项指标预测结果 数据来源:中指研究院测算 预计下半年商品房销售面积同比高位回落,全年有望创新高。当前,热点一二线城市房地产调控政策逐渐显效,深圳、广州等城市市场已有所降温,部分三四线城市调控政策亦在跟进,预计政策效果将进一步显现。另外,随着房地产金融监管的持续强化,下半年新增贷款额度或将受限,且部分城市房贷利率上行,整体信贷环境的收紧对购房者置业节奏或将产生一定拖累。2020年下半年全国商品房销售面积首次突破10亿平方米,高基数下,今年下半年预计难有新突破,整体将高位回落。在上半年高规模的支撑下,全年商品房销售面积仍有望创历史新高。 图:2016年以来全国及各梯队商品房销售面积同比增速 数据来源:国家统计局,中指研究院综合整理 分梯队来看,下半年,一线城市调控政策将进一步显效,交易活跃度或有回落,但2020年及今年上半年一线城市住宅用地供应力度加大,土地成交面积同比均明显增长,预示着后续新房供应端仍有放量机会,全年成交面积有望保持正增长。 调控政策进一步显效,二线和三四线城市预计将延续分化行情,三四线城市整体市场规模有望保持高位。针对二线城市,东部及部分中西部热点城市受政策影响,市场情绪有所回归,短期市场成交规模或有回落,但受益于城市旺盛的住房需求,下半年供应端有望发力,对成交规模提供一定支撑。 三四线城市方面,今年1-4月,三四线城市商品房销售面积占全国的比重超67%,占比较2020年全年进一步提升,三四线城市未来市场的表现将直接影响着全国市场规模的走势。当前东部三四线城市市场情绪仍较高,特别是长三角地区,短期政策存加码预期,叠加去年下半年高基数影响,今年下半年商品房销售面积或有回调,但全年成交规模仍有望实现小幅增长,这部分城市市场规模较大,将对三四线城市整体市场形成有力支撑。另外,中西部、东北地区部分三四线城市市场尚未调整到位,全年成交面积预计将继续下探。 图:百城新建住宅、二手住宅均价同比涨幅及300城住宅用地累计同比涨幅对比 数据来源:国家统计局,中指研究院综合整理 地价、二手房价格上涨带动新房价格短期仍将延续小幅上涨态势。一方面,当前百城二手房价格整体表现出较强韧性,二手房价格上涨,亦可反映当前购房者置业情绪仍处高位,对新房价格形成支撑;另一方面,今年以来住宅用地成交楼面价上涨较大,地价持续上涨对房价亦形成一定带动,综合来看,下半年新房价格或将延续小幅上涨态势。另外,价格相对较高的一二线以及东部三四线城市等优势区域成交量占比或将继续提升,改善型住房成交规模增加,带动全国房价结构性上涨。预计全年商品房销售均价结构性上涨6%左右,涨幅较上半年有所收窄。 新开工方面,受重点城市“两集中”供地影响,今年上半年全国住宅用地和商办用地成交面积同比下降,土地市场规模的缩减将进一步拖累全年新开工速度。但从绝对量上看,2020年全国(中指监测的2300多个城市)商品住宅和商办用地成交面积接近30亿平方米,下半年成交超17亿平方米,今年1-5月土地已成交超7.5亿平方米,高规模的土地成交仍对新开工规模带来支撑,2021年全国房屋新开工面积仍有望维持高位。 投资方面,2021年,大规模在建项目仍将深化施工进度,加快推进竣工周期,加速资金结转,叠加新开工仍维持高位,建筑工程投资仍将是2021年全国房地产开发投资额的关键支撑,租赁住房的建设也将对全年开发投资额起到拉动作用。土地购置费作为开发投资额的重要组成部分,2021年在重点城市供地“两集中”政策影响下,增速存在收窄压力,其对整体开发投资额的支撑作用将有所减弱。整体看,2021年开发投资额增速或将维持中高位水平。 2021年品牌房企经营策略分析 表:2021年1-6月房企各阵营数量及销售额均值情况 数据来源:CREIS中指数据 各阵营房企销售业绩同比大幅增长,千亿房企达19家。2021年1-6月,受去年同期低基数影响,各阵营房企销售业绩同比均大幅增长。其中,3000亿以上超级阵营共4家,销售额增长率均值为32.1%。第一阵营(1000-3000亿)共15家,销售额增长率均值为43.9%。第二阵营(500-1000亿)有23家企业,销售额增长率均值为35.2%。 图:代表企业2021年1-6月销售目标完成率情况 数据来源:CREIS中指数据 代表房企2021年1-6月销售目标平均完成率接近50%。2021年1-6月,重点监测房企年度平均销售目标完成率接近50%,较去年同期明显提高。具体来看,招商蛇口、华润、雅居乐、融创等企业,积极营销抢收回款,业绩目标完成率超50%;恒大、世茂、龙湖等企业目标完成率紧随其后。预计下半年,企业供货力度将会继续保持稳定,“促销售、抢回款”仍将是企业经营的重点。 图:2016年至2021年6月代表企业拿地面积和金额情况 注:代表企业包括:万科、保利、中海、恒大、碧桂园、华润、世茂、绿城、融创、龙湖、金地、富力、雅居乐、远洋、新城、建业、招商蛇口、首创、合景泰富、越秀 数据来源:CREIS中指数据,中指·地主 受重点城市供地“两集中”政策影响,品牌房企拿地面积同比有所下降。2021年上半年,20家品牌房企累计拿地11103万平方米,同比下降21.8%;累计拿地金额9571亿元,同比增长18.0%。另外,代表房企招拍挂权益金额占比较去年同期有所下降,合作拿地力度增强。 融资方面,债券融资规模同比下降,境内信用债融资成本有所提升。上半年房企海外债和信用债融资金额为4873亿元,同比减少10.6%。其中,海外债融资1948亿元,同比下降18.6%;信用债融资2925亿元,同比减少4.4%。企业融资成本分化明显,境内融资成本小幅上升。上半年,房企发行信用债的平均利率为4.7%,较去年同期提升0.3个百分点;发行海外债的平均利率为7.0%,较去年同期下降1.1个百分点。 整体来看,2021年以来房企把握市场需求释放节奏,创新营销模式,加大线上线下营销力度,销售业绩同比有所增长,销售目标完成率较去年同期明显提高。受重点城市供地“两集中”政策影响,品牌房企拿地面积同比有所下降,拿地金额同比有所增加。在中央强调实施好房地产金融审慎管理制度和防范化解金融风险的背景下,房地产金融监管依旧从严,融资规模有所下降。 展望下半年,面对土地供应“两集中”、全年市场销售规模处高位等因素,品牌房企仍需集聚各项有利资源做大规模,在保证资本结构不断优化的基础上,优化土储结构,深化区域与城市深耕,树立城市典范项目,提升城市话语权;强化市场周期研判,顺应市场发展调整营销节奏,并沉淀客户需求数据,精准拓客营销;同时,强化客群研究,顺应人口变化趋势打造产品IP;提升公司经营管理水平,在管理红利时代,实现企业持续稳定、有质量的发展。 【免责声明:我们尊重原创,主要目的在于分享信息。版权原作者所有,若有来源标注错误或侵犯了您的合法权益,请及时告知我们,我们将在24小时之内删除。】

编辑者:

分享到:

相关文章

更多+- 2021-03-17 11:09 一天接二连三 多城对楼市出招 大围堵来了

- 2021-03-17 11:07 绕过中介公司签订租赁合同 法院判决“跳单”也要“买单”

- 2021-03-17 11:05 上海:坚决遏制非理性拿地,商品住宅用地出让实行限价竞价

- 2021-03-17 11:02 从全国两会看房地产行业发展(一)租购并举 解决大城市住

- 2021-03-17 10:51 居有定所 心有所安:代表委员建言规范发展长租房市场